Définition du trading haute fréquence

- 6250

- 3

- 0

Le trading haute fréquence est à la mode depuis les années 2000. Avec le développement des technologies informatiques, cette méthode de trading n’a cessé d’attirer toujours plus d’acteurs financiers. Le trading haute fréquence a un impact important sur l’ensemble des marchés financiers. Les effets pervers sont nombreux et bien souvent cela se fait à l’encontre des traders humains que nous sommes.

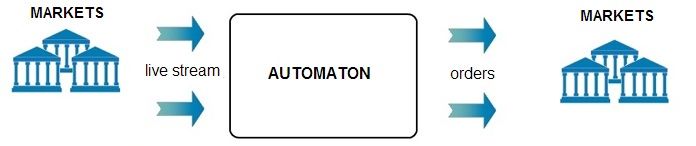

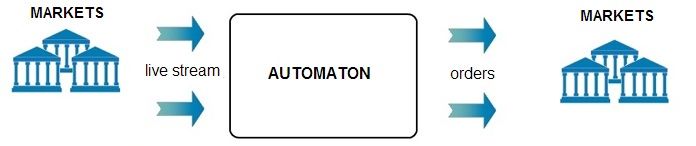

Le trading haute fréquence (high-frequency trading) est une technique de trading ou l’informatique et les mathématiques sont rois. L’objectif est de tirer profits d’infimes mouvements de marché en passant une multitude d’ordres à l’échelle de la dizaine de milliseconde. Pour vous donner un ordre d’idée, la passation d’un ordre dure aussi longtemps qu’un clignement d’œil…. Pour cela, le trading haute fréquence se base sur de puissants algorithmes de trading et des serveurs surpuissants. Il s’agit donc d’un trading entièrement automatisé.

Le trading haute fréquence se déroule en deux étapes :

-

-

-

Ces algorithmes doivent être modifiés régulièrement pour tenir compte des évolutions du marché, de la technologie et de la concurrence. Un algorithme ne dure pas plus de 6 mois. Les frais de recherche et développement sont donc énormes. Il faut payer en permanence une équipe d’expert pour développer et mettre à jour ces algorithmes.

Tous les acteurs savent analyser les flux, l’objectif d’un bon algorithme de trading est donc de prendre le plus rapidement possible une décision pour envoyer un signal au marché dans les plus bref délais.

-

On peut par exemple citer la société Spread Networks qui a investi près de 300 millions de dollars pour construire un cable fibre optique pour relier la bourse de New York à celle de Chicago….

Ces serveurs surpuissants (qui font tourner les algorithmes de trading) doivent également être placés le plus près possible des serveurs des bourses mondiales (Euronext, Londres…). Plus le serveur est prêt de la bourse, plus la transmission de l’information est rapide. Dans le trading haute fréquence, c’est le premier arrivé, le premier servi…

Il faut également avoir un grand nombre de serveurs. Plus vous avez de serveurs, plus vite vous analyser les flux de marchés et la encore ce sont quelques précieuses millisecondes de gagner qui font toute la différence à la fin.

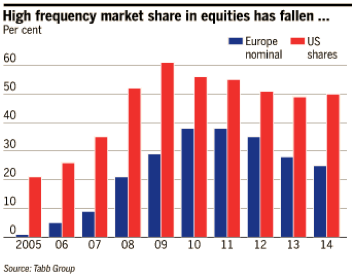

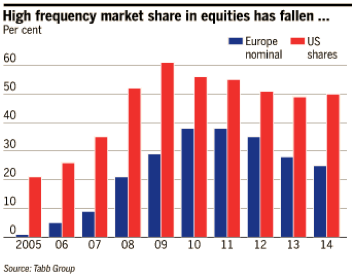

Pour vous monter l’importance du trading haute fréquence sur les marchés boursiers, voici un graphique montrant son évolution sur les 10 dernières années :

En Europe, on constate que la part du trading haute fréquence dans le volume de transactions est de l’ordre de 25%. En termes de nombre d’ordres, le trading haute fréquence représente plus de 50% des ordres transmis au marché. Dans certains cas, il atteint même 70%...

Aux Etats Unis, le trading haute fréquence est beaucoup plus développé et atteint les 50% du volume de transactions et pourrait dépasser les 80% du nombre d’ordres passés….. C’est dire l’ampleur du trading haute fréquence !

Il faut savoir que sur l’ensemble des ordres placés par le trading haute fréquence, plus de la moitié sont annulés et ne restent pas plus de 0.2 millisecondes sur le marché….

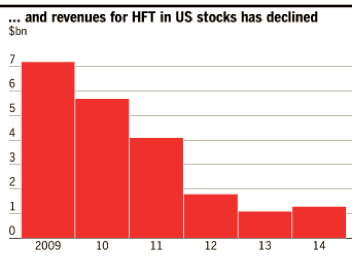

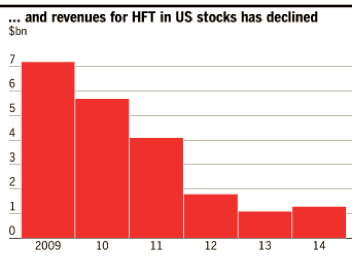

A partir de 2009 (date de la crise des subprimes), on constate un net ralentissement de la part du trading haute fréquence sur les marchés mondiaux. Cela s’explique par une baisse importante des revenus générés par cette pratique comme le montre le graphique suivant sur les revenus sur les actions américains :

La concurrence dans ce milieu est devenue féroce. La multiplication du nombre d’acteurs a entraîné une véritable guerre et comme à chaque fois, ce sont les plus forts qui ont survécu, les plus grandes institutions financières (les banques notamment…) et sociétés de trading. Si on ajoute à cela les effets de la crise qui ont touché tous les acteurs financiers, cela à conduit à une baisse du nombre d’acteurs du trading haute fréquence.

Mais le chiffre pourrait rapidement repartir à la hausse avec la baisse des couts liés à l’exploitation d’une stratégie de trading haute fréquence. On voit d’ailleurs une stabilisation depuis 2012 des revenus liés au trading haute fréquence sur les actions US.

A titre d’information, on estime le cout d’une plateforme de trading haute fréquence à environ 3 millions de dollars, ce qui n’est rien par rapport aux gains potentiels. Un bon algorithme de trading peut rapporter plusieurs dizaines de millions de dollars. Il y a quelque cout fixe à supporter, mais le jeu en vaut la chandelle !

-

-

-

-

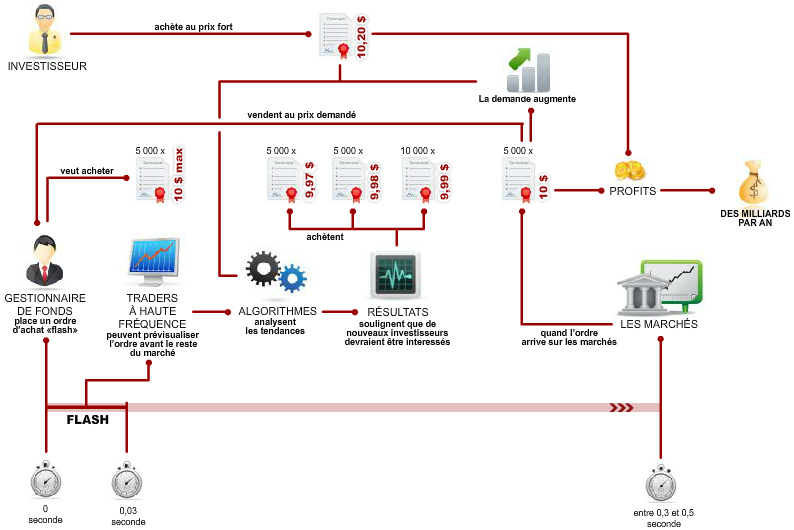

Les algorithmes de trading analysent l’information et du fait d’une passation d’ordres ultra rapide (largement inférieur à tous les autres acteurs classiques), ils peuvent acheter/ vendre pour revendre/racheter quelques millisecondes plus tard au gérant de fond. Le trading haute fréquence génère ainsi des milliards de bénéfices par une technique que l’on peut comparer à un délit d’initié.

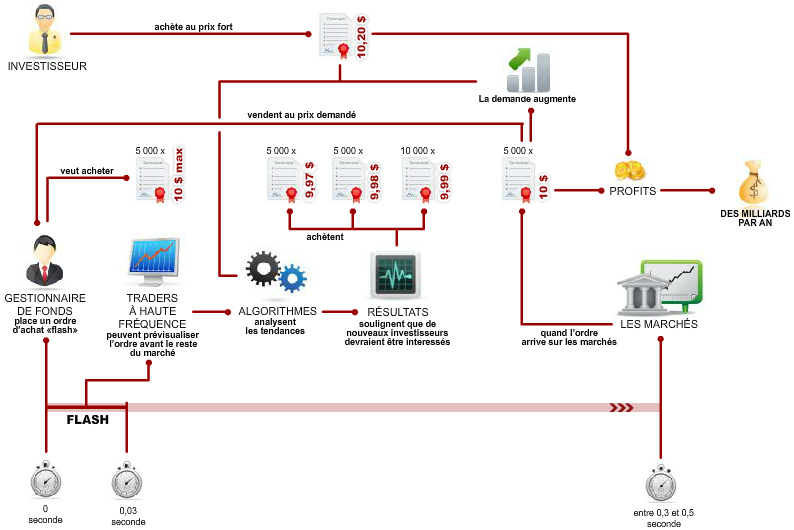

Le journal le Monde a réalisé une très belle infographie sur cette stratégie du trading haute fréquence :

-

Ces krachs éclairs montrent la manière dont le trading haute fréquence peut impacter les marchés financiers. Dans ce type de krach, ce sont les différents algorithmes de trading qui alimentent eux même le mouvement, créant ainsi un mouvement disproportionné par rapport à un événement.

-

Dans certains cas, l’algorithme peut par exemple envoyer un ordre beaucoup plus gros que ce qu’il aurait du. Du coup, cela peut créer de fort décalage de prix qu’il impossible d’éviter. Chaque année, plusieurs erreurs importantes de ce type sont constatées. Dans d’autres cas, l’algorithme peut passer des ordres aberrants (menant parfois à la faillite de la société de trading haute fréquence….). La société Knight Capital en a fait les frais il y a peu en faisant une mise à jour de son algorithme qui par la suite lui a fait perdre 600 millions de dollars en une heure !

Si un algorithme buge, il faut un certain temps à l’humain pour comprendre qu’il y a un problème et entre temps, l’algorithme de trading a le temps de passer une multitude d’ordres…. Quand on voit la façon dont tous les algorithmes sont plus ou moins liés, on peut imaginer des scénarios catastrophes sur les marchés boursiers…. Pendant le krach éclair de 2010, certaines actions qui valaient plusieurs dizaines de dollars ont coté 1 centime…. Imaginez la même chose sur l’indice global…. Effrayant !

-

-

-

-

-

Un exemple résume parfaitement la toute puissance des acteurs du trading haute fréquence. La plupart d’entre eux étant domicilié à Londres, ils ont forcé il y a quelques années la bourse de paris a délocaliser ses serveurs à Londres pour gagner quelques millisecondes dans la transmissions de leurs ordres. La bourse de Paris a bien évidemment accepté….

Le trading haute fréquence est roi dans le monde de la finance et devrait avoir de belles années devant lui…. A terme, on peut même se demander si la machine ne remplacera pas définitivement l’homme sur les marchés financiers ?

Qu'est-ce que le trading haute fréquence?

Le trading haute fréquence (high-frequency trading) est une technique de trading ou l’informatique et les mathématiques sont rois. L’objectif est de tirer profits d’infimes mouvements de marché en passant une multitude d’ordres à l’échelle de la dizaine de milliseconde. Pour vous donner un ordre d’idée, la passation d’un ordre dure aussi longtemps qu’un clignement d’œil…. Pour cela, le trading haute fréquence se base sur de puissants algorithmes de trading et des serveurs surpuissants. Il s’agit donc d’un trading entièrement automatisé.

Le trading haute fréquence se déroule en deux étapes :

-

l’écoute des flux de marché

: C’est ce qui va permettre aux algorithmes de trading de placer leurs ordres. La masse d’information à étudier est énorme, d’où l’importance d’avoir un matériel informatique à la pointe de la technologie pour tout analyser.-

La passation d’ordres

: une fois le marché analysé, les algorithmes envoient des ordres sur le marché pour tirer profit d’une information obtenue par l’écoute des flux. Pour pouvoir exploiter au mieux cette information, il faut donc réduire au minimum le temps de transmission et d’exécution des ordres.

Les armes du trading haute fréquence

-

l’algorithme de trading

: C’est ce qui va détecter les opportunités d’achat ou de vente avec l’analyse des flux. C’est la stratégie trading. Il s’agit donc de mettre au point un algorithme ayant la plus grande espérance de gain tout en minimisant le risque (drawdown le plus faible possible). Les institutions financières ou sociétés de trading utilisant le trading haute fréquence payent des mathématiciens et des informaticiens très chers pour développer l’algorithme le plus performant.Ces algorithmes doivent être modifiés régulièrement pour tenir compte des évolutions du marché, de la technologie et de la concurrence. Un algorithme ne dure pas plus de 6 mois. Les frais de recherche et développement sont donc énormes. Il faut payer en permanence une équipe d’expert pour développer et mettre à jour ces algorithmes.

Tous les acteurs savent analyser les flux, l’objectif d’un bon algorithme de trading est donc de prendre le plus rapidement possible une décision pour envoyer un signal au marché dans les plus bref délais.

-

Serveurs

: Pour tirer partie de l’analyse des flux de données, il faut non seulement avoir un bon algorithme de trading mais surtout avoir la vitesse de transmission de l’ordre et de l’information la plus faible possible. Pour cela, les acteurs du trading haute fréquence investissent des millions de dollars pour gagner quelques millisecondes.On peut par exemple citer la société Spread Networks qui a investi près de 300 millions de dollars pour construire un cable fibre optique pour relier la bourse de New York à celle de Chicago….

Ces serveurs surpuissants (qui font tourner les algorithmes de trading) doivent également être placés le plus près possible des serveurs des bourses mondiales (Euronext, Londres…). Plus le serveur est prêt de la bourse, plus la transmission de l’information est rapide. Dans le trading haute fréquence, c’est le premier arrivé, le premier servi…

Il faut également avoir un grand nombre de serveurs. Plus vous avez de serveurs, plus vite vous analyser les flux de marchés et la encore ce sont quelques précieuses millisecondes de gagner qui font toute la différence à la fin.

Le trading haute fréquence en chiffres

Pour vous monter l’importance du trading haute fréquence sur les marchés boursiers, voici un graphique montrant son évolution sur les 10 dernières années :

En Europe, on constate que la part du trading haute fréquence dans le volume de transactions est de l’ordre de 25%. En termes de nombre d’ordres, le trading haute fréquence représente plus de 50% des ordres transmis au marché. Dans certains cas, il atteint même 70%...

Aux Etats Unis, le trading haute fréquence est beaucoup plus développé et atteint les 50% du volume de transactions et pourrait dépasser les 80% du nombre d’ordres passés….. C’est dire l’ampleur du trading haute fréquence !

Il faut savoir que sur l’ensemble des ordres placés par le trading haute fréquence, plus de la moitié sont annulés et ne restent pas plus de 0.2 millisecondes sur le marché….

A partir de 2009 (date de la crise des subprimes), on constate un net ralentissement de la part du trading haute fréquence sur les marchés mondiaux. Cela s’explique par une baisse importante des revenus générés par cette pratique comme le montre le graphique suivant sur les revenus sur les actions américains :

La concurrence dans ce milieu est devenue féroce. La multiplication du nombre d’acteurs a entraîné une véritable guerre et comme à chaque fois, ce sont les plus forts qui ont survécu, les plus grandes institutions financières (les banques notamment…) et sociétés de trading. Si on ajoute à cela les effets de la crise qui ont touché tous les acteurs financiers, cela à conduit à une baisse du nombre d’acteurs du trading haute fréquence.

Mais le chiffre pourrait rapidement repartir à la hausse avec la baisse des couts liés à l’exploitation d’une stratégie de trading haute fréquence. On voit d’ailleurs une stabilisation depuis 2012 des revenus liés au trading haute fréquence sur les actions US.

A titre d’information, on estime le cout d’une plateforme de trading haute fréquence à environ 3 millions de dollars, ce qui n’est rien par rapport aux gains potentiels. Un bon algorithme de trading peut rapporter plusieurs dizaines de millions de dollars. Il y a quelque cout fixe à supporter, mais le jeu en vaut la chandelle !

Les stratégies du trading haute fréquence

-

Explosion de la volatilité

: Pendant une annonce économique importante ou si le marché vient d’entamer un rallye haussier/baissier, les algorithmes de trading vont alimenter le mouvement avec de nombreux ordres pour faire exploser la volatilité. Avant ce type de manipulation, les opérateurs prennent des options liées à la volatilité. Si la volatilité du sous jacent augmente, le prix de l’option grimpe….et c’est donc d’importants profits pour la société de trading haute fréquence.-

Détection des intentions

: L’algorithme de trading haute fréquence place une multitude d’ordres à différents prix afin de connaître les zones acheteuses/vendeuses sur le marché. Ces ordres ne sont jamais exécutés, ils sont tous annulés. L’objectif est simplement que les autres acteurs dévoilent leurs stratégies et leurs intentions. En effet, ces ordres (annulés par la suite) vont pousser les acteurs du marché à placer leurs ordres. Une fois les intentions connues, l’algorithme peut exploiter cette information pour acheter/vendre avec un léger profit. Cette technique permet en quelque sorte de créer son propre carnet d’ordre, de le connaître avant même qu’il n’apparaisse. Dans ces conditions, il est facile de gagner….-

Détecter l’origine d’un ordre

: Certains algorithmes arrivent à détecter l’origine des ordres en calculant la vitesse de transmission de l’ordre entre les serveurs des acteurs du marché et les places de marché. Ainsi, l’algorithme peut décrypter la méthode de fonctionnement du placement des ordres des gros acteurs du marché. Connaissant cette information, l’algorithme peut en tirer profit…-

Ordres flashs

:C’est un des éléments qui fait scandale sur le trading haute fréquence. Les gestionnaires de fonds passent par des systèmes de négociations qui leur garantissent l’anonymat pour éviter que leurs intentions soient devinées sur le marché. Le problème, c’est que les gros institutionnels pratiquant le trading haute fréquence peuvent visualiser pendant une fraction de seconde ces ordres avant qu’ils n’arrivent sur le marché. Pour obtenir l’information sur les ordres avant qu’ils ne soient transmis, les sociétés de trading haute fréquence payent un abonnement aux plateformes de passations d’ordres.Les algorithmes de trading analysent l’information et du fait d’une passation d’ordres ultra rapide (largement inférieur à tous les autres acteurs classiques), ils peuvent acheter/ vendre pour revendre/racheter quelques millisecondes plus tard au gérant de fond. Le trading haute fréquence génère ainsi des milliards de bénéfices par une technique que l’on peut comparer à un délit d’initié.

Le journal le Monde a réalisé une très belle infographie sur cette stratégie du trading haute fréquence :

Les risques du trading haute fréquence

-

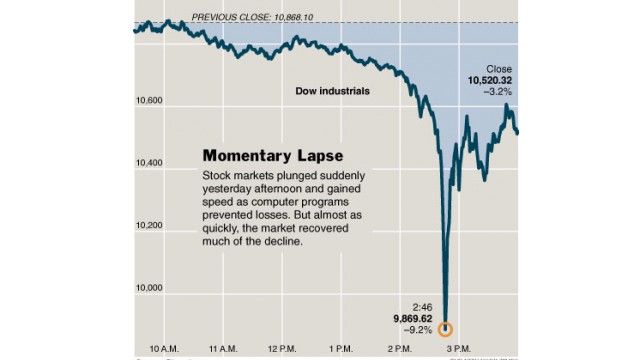

Krach éclair

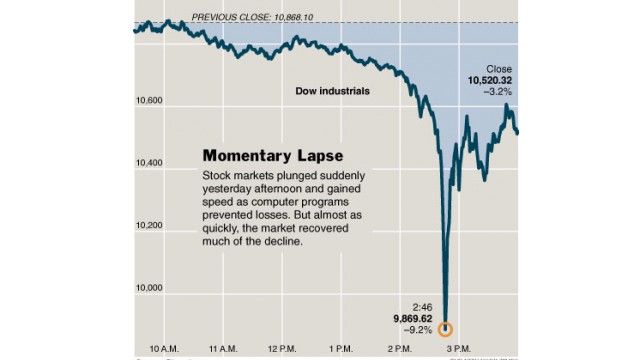

: Les krachs éclairs ont lieu en permanence sur l’ensemble des marchés financiers mais certains sont de plus grandes ampleurs que les autres. L’un des plus connu est celui du 6 Mai 2010 qui a vu le Dow Jones perdre plus de 9% en quelques minutes pour finalement revenir à son point initial comme le montre le graphique ci-dessous :

Ces krachs éclairs montrent la manière dont le trading haute fréquence peut impacter les marchés financiers. Dans ce type de krach, ce sont les différents algorithmes de trading qui alimentent eux même le mouvement, créant ainsi un mouvement disproportionné par rapport à un événement.

-

Aucun contrôle

: Les ordres sont tellement rapides qu’il est impossible de les contrôler. Ainsi, si l’algorithme commet une erreur dans la passation d’ordres, personne n’a le temps de réagir.Dans certains cas, l’algorithme peut par exemple envoyer un ordre beaucoup plus gros que ce qu’il aurait du. Du coup, cela peut créer de fort décalage de prix qu’il impossible d’éviter. Chaque année, plusieurs erreurs importantes de ce type sont constatées. Dans d’autres cas, l’algorithme peut passer des ordres aberrants (menant parfois à la faillite de la société de trading haute fréquence….). La société Knight Capital en a fait les frais il y a peu en faisant une mise à jour de son algorithme qui par la suite lui a fait perdre 600 millions de dollars en une heure !

Si un algorithme buge, il faut un certain temps à l’humain pour comprendre qu’il y a un problème et entre temps, l’algorithme de trading a le temps de passer une multitude d’ordres…. Quand on voit la façon dont tous les algorithmes sont plus ou moins liés, on peut imaginer des scénarios catastrophes sur les marchés boursiers…. Pendant le krach éclair de 2010, certaines actions qui valaient plusieurs dizaines de dollars ont coté 1 centime…. Imaginez la même chose sur l’indice global…. Effrayant !

-

Hausse de la volatilité

: Le trading haute fréquence augmente considérablement la volatilité sur l’ensemble des marchés financiers ce qui nous rend à nous (les humains) la tache beaucoup plus dur pour décrypter les mouvements de marché. Avec la volatilité, tous les mouvements d’excès sont accentués ce qui comporte de nombreux risques…L’impact du trading haute fréquence sur le monde de la finance

-

Coût de transaction plus élevé pour les humains

: Avec les nombreuses stratégies de trading employés par les algorithmes de trading haute fréquence, le coût des transactions est plus élevé pour les humains (les gérants de fonds, les particuliers…). Les algorithmes font que l’on paye à chaque fois un prix plus élevé à l’achat ou un prix plus bas à la vente. Si l’on payait le prix juste, les acteurs du trading haute fréquence ne ferait pas de profits….-

Création de tendance

: Le trading haute fréquence crée des tendances court terme mais aussi long terme sur les marchés financiers. Lors d’une annonce économique, ce sont principalement les algorithmes qui font les mouvements…. A plus long terme, les algorithmes crée de la demande pour certains titres et nous pousse à vendre d’autres titres. En effet, en optimisant à chaque fois le prix qu’est prêt à payer un gérant de fond pour un titre, le trading haute fréquence alimente encore plus le mouvement. Au lieu d’avoir un seul ordre d’achat d’un gérant de fonds, ce sont 3 ou 4 ordres d’achat qui vont se retrouver sur le marché, créant ainsi un effet boule de neige.-

Evolution des conditions de trading

: Le trading haute fréquence a fait évoluer considérablement les méthodes de trading des humains. L’excès est de plus en plus présent aujourd’hui sur les marchés financiers, ils se créent de plus en plus de bulles spéculatives et à un rythme plus important qu’avant. L’humain doit donc en tenir compte dans son trading à long terme. Sur le court terme, la hausse de la volatilité a obligé l’humain à s’adapter à ces nouvelles conditions de trading. On le voit notamment sur le Forex qui était auparavant un marché de tendance et qui est maintenant devenu un marché beaucoup plus court terme.-

Éviction de l’homme

: Les acteurs du trading haute fréquence sont les meilleurs clients des plateformes de négociations qui touchent des commissions sur chaque ordre passé. Etant donné la quantité d’ordres qu’ils transmettent, c’est une véritable mine d’or pour ces plateformes. Résultat, elles cèdent à tous leurs caprices et prennent bien souvent des décisions qui vont à l’encontre du client particulier (et sont favorables aux algorithmes de trading).Un exemple résume parfaitement la toute puissance des acteurs du trading haute fréquence. La plupart d’entre eux étant domicilié à Londres, ils ont forcé il y a quelques années la bourse de paris a délocaliser ses serveurs à Londres pour gagner quelques millisecondes dans la transmissions de leurs ordres. La bourse de Paris a bien évidemment accepté….

Le trading haute fréquence est roi dans le monde de la finance et devrait avoir de belles années devant lui…. A terme, on peut même se demander si la machine ne remplacera pas définitivement l’homme sur les marchés financiers ?

A propos du posteur

- 918

- 4542

- 17689

- 7306